Sammendrag

• Notatet er basert på statistikk fra Statistisk sentralbyrå, og går gjennom skattesatsene for ulike inntektsgrupper i Norge.

• Relativt sett er det de med nest høyest inntekt som betaler mest i skatt i Norge. Den rikeste prosenten betaler kun 14,1 prosent av inntekten sin i skatt. For den øverste promillen er den gjennomsnittlige skatteprosenten kun åtte prosent.

• Om man ser på toppen av inntektsfordelingen, er det norske skattesystemet mindre omfordelende enn det som er i USA. Årsaken er at inntekter på kapital skattes annerledes enn inntekt på arbeid. Dermed blir de rikeste kapitaleiere i praksis fritatt fra regelverket resten av befolkningen må forholde seg til, hvor skatteprosent skal følge inntekt.

• Progressiv skattelegging har bred oppslutning i befolkningen, og nordmenn flest vil at de rike skal betale mer i skatt enn det de gjør i dag. Et godt utgangspunkt for skattedebatten kan derfor være hvordan man kan fikse det norske skattesystemet slik at det fungerer etter hensikten, ved å sørge for at regelverket også gjelder for landets rikeste mennesker.

Innledning

I Norge er det bred politisk enighet om at vi skal ha et progressivt skattesystem, som skal bidra til økonomisk omfordeling og lavere ulikhet. Det progressive skattesystemet støttes ikke bare av partiene på venstresiden, men også av Høyre, som på sine nettsider slår fast at "vårt progressive skattesystem sikrer at de som tjener mest, også betaler mest i skatt". Gå til fotnote nummer 1

Progressiv skattelegging har også bred oppslutning i den norske befolkningen. Flere undersøkelser viser at nordmenn flest vil at skatteprosenten skal følge inntekt, og at de rikeste skal betale mer i skatt enn det de faktisk gjør. Gå til fotnote nummer 2

Ulike skattesystemer

Fra et omfordelingsperspektiv kan vi skille mellom tre ulike skattesystemer.

I progressive skattesystemer finnes det en positiv sammenheng mellom inntekt/formue og skattenivå. Jo større inntekt og formue du har, jo mer må du også betale i skatt. Progressive skattesystemer omfordeler fra de som har mest til de som har minst, og bidrar dermed til å redusere den økonomiske ulikheten.

I flate skattesystemer finnes det ingen sammenheng mellom inntekt/formue og skattenivå. Med andre ord betaler du det samme uavhengig av hvor mye du tjener og eier. Flate skattesystemer har dermed ingen omfordelingseffekter.

I regressive skattesystemer finnes det en negativ sammenheng mellom inntekt/formue og skattenivå. Dette innebærer at de som tjener og eier mest, også betaler minst i skatt. Regressive skattesystemer forsterker dermed den økonomiske ulikheten.

Til tross for at det er et flertall for et progressivt skattesystem på stortinget og blant velgerne, viser beregninger av Statistisk sentralbyrå at de aller rikeste betaler en lavere andel av inntekten sin i skatt enn befolkningen forøvrig. Gå til fotnote nummer 3

Formålet med dette notatet er å undersøke om idealet om et progressivt skattesystem stemmer overens med med hvordan det norske skattesystemet faktisk fungerer. I neste del viser vi skattenivået for ulike inntektsgrupper i den norske befolkningen, sammenlignet med den skattestrukturen folk flest foretrekker. Deretter diskuterer vi mulige årsaker til dagens situasjon, og hvordan den kan benyttes inn i dagens debatt om skatt- og avgiftssystemet.

Det klassedelte skattesystemet

I denne delen skal vi vise at det finnes en klassedelt logikk i det norske skattesystemet, i den retning at skattesystemet er progressivt for nittini prosent av befolkningen, og regressivt for de én prosent rikeste.

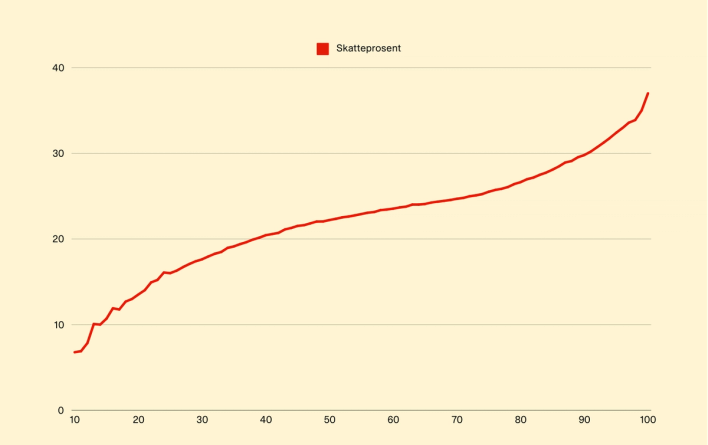

For sammenligningens skyld skal vi først se på hvordan et reint progressivt skattesystem ville ha sett ut.

Et progressivt skattesystem

Modellen over viser hvordan folk og partier flest vil at skattesystemet skal være. Skatteprosent følger inntekt, slik at de som tjener mest også betaler den største andelen av inntekten sin i skatt.

Dette er imidlertid ikke skattesystemet vi har i Norge. Figuren under viser den gjennomsnittlige skatteprosenten etter inntekt. Gå til fotnote nummer 4

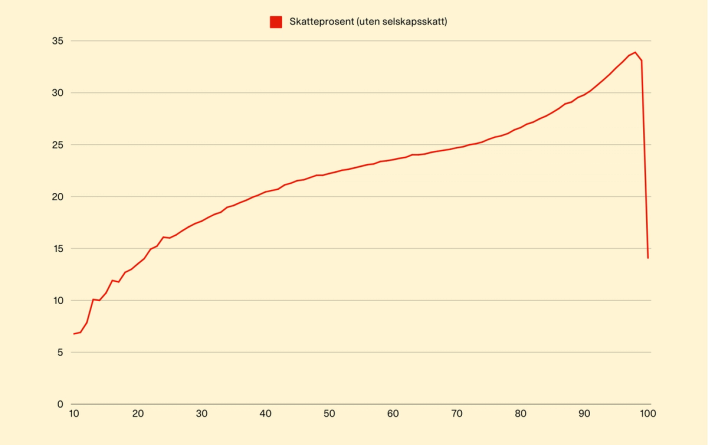

Det faktiske skattesystemet

I figuren over er inntektsfordelingen inndelt i prosentiler. Tilhører du den øverste prosentilen, vil dette si at du har høyere inntekt enn 99 prosent av befolkningen. Tilhører du derimot den 70-ende prosentilen, vil ha høyere inntekt enn 69 prosent av befolkningen, men lavere inntekt enn de 29 prosentene som ligger over deg i fordelingen.

Figuren viser at skattesystemet er progressivt helt til vi kommer opp til toppen av fordelingen, hvor den gjennomsnittlige skatteprosenten brått stuper til 14,1 prosent. Dersom selskapsskatt også regnes med øker skatteprosenten for de én prosent rikeste til 19,5 prosent. Den 99. prosenten betaler på sin side 35,7 prosent medregnet formues- og selskapsskatt – hele 16.2 prosentpoeng mer enn det den øverste prosenten.

De som betaler mest i skatt er altså ikke de rikeste, men de nest rikeste i samfunnet. De aller rikeste betaler på sin side en like stor andel i skatt av inntekten sin som den 21 persentilen.

Enda mer regressivt blir skattesystemet dersom vi tar en nærmere kikk på toppen av fordelingen:

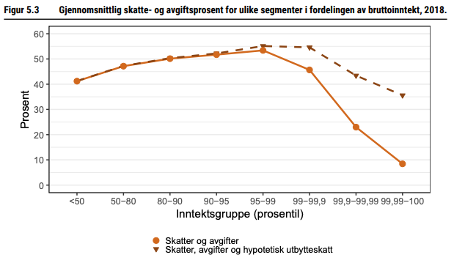

Skatte- og avgiftsprosent for ulike inntektsgrupper Gå til fotnote nummer 5

Statistisk sentralbyrå

Her ser vi at det gjennomsnittlige skatte- og avgiftsnivået faller helt ned til åtte prosent for den øverste promillen. Norges aller rikeste mennesker betaler altså en like lav andel av inntekten sin i skatt som det de aller fattigste gjør.

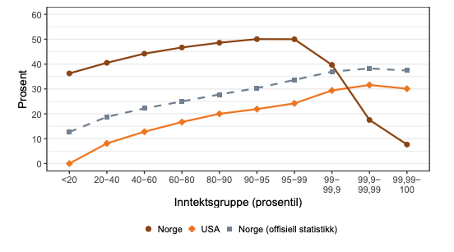

Statistisk sentralbyrå har også sammenlignet omfordelingsprofilene til det norske og til det amerikanske skattesystemet. Grafen viser også at den offisielle statistikken skiller seg fra den faktiske skatteprosenten.

Gjennomsnittlig skatteprosent for ulike inntektsgrupper i Norge og USA, 2018 Gå til fotnote nummer 6

Statistisk sentralbyrå

Til tross for at det norske skattesystemet ofte blir oppfattet som et av verdens mest omfordelende, ser vi at den norske overklassen en lavere andel i skatt enn det den amerikanske overklassen må gjøre. For resten av befolkningen er skattenivået derimot vesentlig høyere enn det er i USA.

En av årsakene til Norges mest velstående slipper billigere unna enn sine amerikanske artsfrender kan leses av figuren under. Den viser at kapitaleiere generelt sett betaler en lavere andel av inntekten sin i skatt enn det arbeidere gjør.

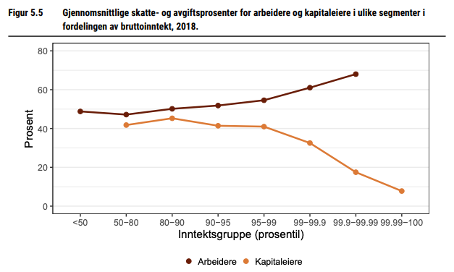

Gjennomsnittlige skatte- og avgiftsprosenter for arbeidere og kapitaleiere i ulike segmenter i fordelingen av bruttoinntekt, 2018. Gå til fotnote nummer 7

Statistisk sentralbyrå

På grunn av måten det norske skattesystemet er innrettet på, blir kapitaleiere i praksis fritatt fra den progressive logikken som resten av befolkningen er nødt til å forholde seg til. Med andre ord finnes det et tydelig klasseskille i skattesystemet. For arbeidere er skattesystemet progressivt, mens skattesystemet tvert i mot er regressive for kapitaleiere. Fordi kapitaleiere også er de som har høyest inntekt, fører dette til at de mest velstående også er de som bidrar minst til fellesskapet relativt sett.

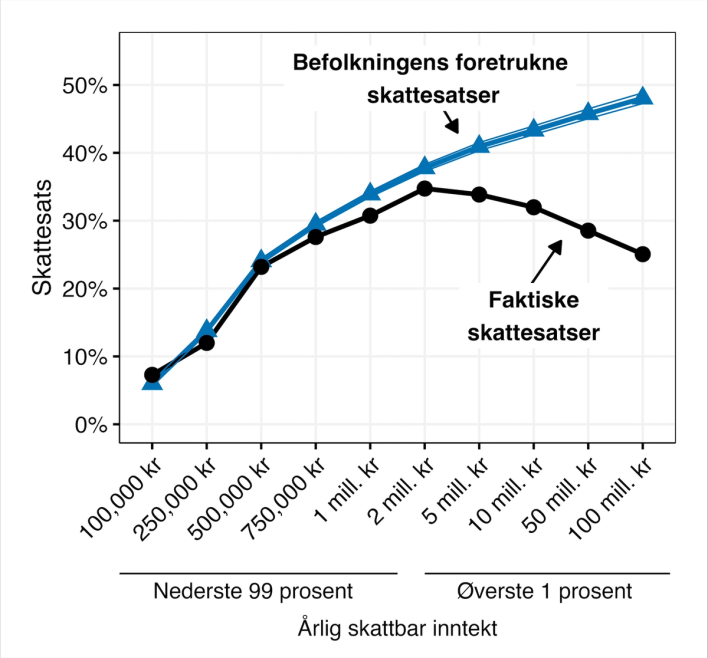

Resultatet blir at det norske skattesystemet skiller seg nokså drastisk fra hvordan folk flest ønsker at det skal fungere. Figuren under er hentet fra en forskningsartikkel skrevet av Ruben Mathisen, og viser avstanden som finnes mellom folks foretrukne skattenivåer og de skattenivåene som faktisk gjelder.

Befolkningens foretrukne skattesatser og de faktiske skattesatsene Gå til fotnote nummer 8

Ruben Mathisen

I figuren ser vi at det for mesteparten av befolkningen er et klart sammenfall mellom hva folk vil at ulike inntektsgrupper skal betale og hvor mye de faktisk betaler. Jo høyere opp vi kommer i inntektstrukturen, jo mer avviker folks ønsker fra virkeligheten. Dette antyder at det finnes en betydelig latent støtte til et mer omfordelende skattesystem i befolkningen, forutsatt at man er i stand til å tydeliggjøre hvordan skattesystemet egentlig fungerer i dag.

Et nytt utgangspunkt for skattedebatten

Forslag om skatteøkninger blir ofte framstilt av høyresiden som en radikal inngripen i tingenes nåværende orden. På sine nettsider anklager for eksempel Høyre Jonas Gahr Støres regjering for å ha «økt den politiske risikoen ved å investere i Norge ved å innføre plutselige og uforutsigbare skatter og avgifter». Gå til fotnote nummer 9 Gustav Witzøe har på sin side beskrevet høyere formuesskatt som et «angrep på norsk industri», og som motivert av et ønske om å «ta de rike». Gå til fotnote nummer 10

Premisset for denne debatten er at Norge allerede har et progressivt skattesystem, og at det derfor er urimelig å ville gjøre skattesystemet enda mer omfordelende enn det det allerede er. Som vi har sett i dette notatet, stemmer ikke dette premisset med virkeligheten. Det norske skattesystemet har sterke regressive trekk, fordi de aller rikeste betaler en lavere andel av inntekten sin i skatt enn nesten alle andre.

Dermed bryter realiteten i det norske skattesystemet med virkelighets- og målbeskrivelsen til nær sagt alle partier på stortinget. Under har vi gjengitt relevante sitater fra partiprogrammene til alle stortingspartiene bortsett fra Fremskrittspartiet, som er de eneste som tar til orde for et vesentlig flatere skattesystem.

Arbeiderpartiet vil "fortsette med vårt rettferdige skatteopplegg, hvor de med mest bidrar mer til fellesskapet, mens det store flertallet får lavere skatt og bedre velferd." Gå til fotnote nummer 11

Høyre: "Norge har i hovedsak et velfungerende skattesystem. Vårt progressive skattesystem sikrer at de som tjener mest, også betaler mest i skatt." Gå til fotnote nummer 12

Senterpartiet: "Skattebyrden skal fordeles rettferdig. Dette innebærer skatt etter evne, både for inntekt og formue. Et progressivt skattesystem er et viktig virkemiddel i fordelingspolitikken. Det betyr kort forklart at de som tjener mest skal betale mer mens vanlige folk skal betale mindre" Gå til fotnote nummer 13

Sosialistisk venstreparti: "Skattesystemet fungerer omfordelende fordi de med høyest inntekt og formue betaler en større andel av sin inntekt i skatt (et såkalt progressivt skattesystem)." Gå til fotnote nummer 14

Rødt "vil ha et rettferdig og omfordelende skattesystem hvor alle bidrar etter evne." Gå til fotnote nummer 15

Venstre: "For at alle skal kunne leve sitt liv i frihet, må vi ha et samfunn der skattebyrden oppleves som rettferdig. Derfor er vi opptatt av at skattesystemet […] er omfordelende." Gå til fotnote nummer 16

Miljøpartiet de grønne vil "at folk med lav eller gjennomsnittlig inntekt skal få redusert inntektsskatt i løpet av stortingsperioden, mens folk med høy inntekt skal betale mer". Gå til fotnote nummer 17

Kristelig folkeparti "mener det er riktig at skattesystemet bidrar til omfordeling gjennom at de med de høyeste inntektene bidrar mest til staten." Gå til fotnote nummer 18

Logikken i det norske skattesystemet bryter altså med virkelighets- og målbeskrivelsen til partier som samlet sett representerer 87,5 prosent av stortinget. Dette har viktige implikasjoner for den skattepolitiske debatten.Dersom man er enig i premisset om at skattesystemet skal være progressivt, må man også være enig i konklusjonen om at de rike må betale mer i skatt enn det man gjør i dag. Et viktig spørsmål framover bør derfor være hvordan man kan rette opp i et skattesystem som ikke fungerer etter hensikten, og hvor de aller rikeste også må beskattes etter den samme prinsippet som gjelder resten av befolkningen.

Noter og referanser

Gå tilbake til referansen Høyre (2023) Skatter og avgifter Hentet 10.06.2024 fra https://hoyre.no/politikk/var-politikk/naeringspolitikk/skatter-og-avgifter/.

Gå tilbake til referansen Mathisen, R. (2023) Taxing the 1 per cent. Public Opinion vs. Public Policy. British Journal of Political Science, 1–17.

Gå tilbake til referansen Aaberge, R., Modalsli, J. H. og Vestad, O. L. (2020) Ulikheten. Betydelig større enn statistikken viser. Hentet 03.04.2023 fra https://www.ssb.no/inntekt-og-forbruk/artikler-og-publikasjoner/ulikheten-betydelig-storre-enn-statistikken-viser.

Gå tilbake til referansen Ibid. SSBs mål inkluderer også eierinntekter.

Gå tilbake til referansen Ibid., s. 68.

Gå tilbake til referansen Ibid., s. 87.

Gå tilbake til referansen Ibid., s. 70.

Gå tilbake til referansen Mathisen, R. (2023) Taxing the 1 per cent. Public Opinion vs. Public Policy. British Journal of Political Science, 1–17, s. 10.

Gå tilbake til referansen Høyre (2023) Skatter og avgifter. Hentet 10.06.2024 fra https://hoyre.no/politikk/var-politikk/naeringspolitikk/skatter-og-avgifter/.

Gå tilbake til referansen Bjørnstad, G. H.; Grinde, M. og Andresen, F. (26.07.2022) Riking om skatteforslag. – Jeg blir trist. Dagbladet Børsen, tilgjengelig fra https://borsen.dagbladet.no/nyheter/riking-om-skatteforslag-jeg-blir-trist/76711344.

Gå tilbake til referansen Arbeiderpartiet (2024) Skatt. Hentet 11.06.2024 fra https://www.arbeiderpartiet.no/politikken/skatt/.

Gå tilbake til referansen Høyre (2023) Skatter og avgifter. Hentet 10.06.2024 fra https://hoyre.no/politikk/var-politikk/naeringspolitikk/skatter-og-avgifter/.

Gå tilbake til referansen Senterpartiet (2021) Skatt og avgift. Hentet 11.06.2024 fra https://www.senterpartiet.no/politikk/A-%C3%85/politisk-sak/skatt-og-avgift.

Gå tilbake til referansen Sosialistisk venstreparti (2024) Skatter og avgifter. Hentet 11.06.2024 fra https://www.sv.no/blog/a-aa/skatter-og-avgifter/.

Gå tilbake til referansen Rødt (2023) Skatt. Hentet 11.06.2024 fra https://roedt.no/skatt.

Gå tilbake til referansen Venstre (2024) Grønn og rettferdig skatte- og boligpolitikk. Hentet 11.06.2024 fra https://www.venstre.no/tema/arbeid-velferd/skatt-bolig/.

Gå tilbake til referansen Miljøpartiet de grønne (2024) Skatter og avgifter. Hentet 11.06.2024 fra https://www.mdg.no/skatter_og_avgifter.

Gå tilbake til referansen Kristelig folkeparti (2024) Økonomi, næring og forvaltning. Hentet 11.06.2024 fra https://krf.no/politikk/okonomi-naering-og-forvaltning/.